Categorías: Modelo 303.

Regularizar el IVA de bienes de inversión

Un bien se considera bien de inversión cuando el valor (tomando como tal la base imponible, sin IVA) es superior o igual a 3.005,06 euros y que va a utilizarse como instrumentos de trabajo en un plazo de tiempo nunca inferior al año. En ningún caso tienen la consideración de bienes de inversión a los efectos del IVA ni los servicios ni los activos intangibles. Si necesitas conocer más sobre este concepto puedes consultar el artículo Concepto bienes de inversión a efectos del IVA.

La deducción del coste del bien en IRPF se hace de manera proporcional a su vida útil mediante la amortización. Pero, en lo que respecta al IVA, el empresario podrá deducir la cuota soportada en la adquisición de manera directa en el modelo 303 en el ejercicio que corresponda.

El problema en el IVA de estos bienes de inversión viene cuando se vende el bien o el empresario cesa su actividad /se liquida, según el Artículo 107 Regularización de deducciones por bienes de inversión. La regularización pretende evitar el fraude que supone adquirir un bien y afectarlo a la actividad, deduciendo así el IVA, para luego utilizarlo en la vida privada.

Vamos a ver cuatro casos que nos podemos encontrar y vamos a diferenciar entre la regularización del art.109 y 110 de la Ley de IVA y la regularización cuando se trata autoconsumo de bienes.

CASO 1. Prorrata general o especial (Art. 109 LIVA)

Cuando un empresario efectúa operaciones que generan derecho a deducción como otras que no generan dicho derecho y además adquiere un bien de inversión, cada cuarto trimestre de los próximos 5 años naturales (o 10 años en caso de terrenos y edificaciones) deberá regularizar el IVA soportado siempre y cuando entre el porcentaje de deducción definitivo de prorrata correspondiente a cada uno de dichos años y el porcentaje definitivo de prorrata que prevaleció en el año en que se soportó la repercusión, exista una diferencia superior a diez puntos.

Los años naturales se prorratean a años completos, es decir, aunque la compra se realice el junio, se tiene en cuenta como el primer año natural. Las regularizaciones se llevará a cabo en el año de la compra, y 4 años adicionales más (9 en caso de terrenos y edificaciones).

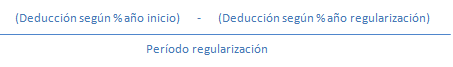

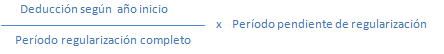

Se regulariza de la siguiente forma:

Ejemplo:

2016. Primer trimestre. Compramos un bien de inversión en enero de 2016 por importe total 6.050 euros: base imponible 5.000 euros y 21% IVA 1.050 euros. Nuestro porcentaje provisional de prorrata es de 50% (es el definitivo de 2015, declarado en el modelo 390), por lo que solo me puedo deducir en el primer trimestre de 2016 el 50% del IVA, es decir, 50% de 1.050 = 525 euros.

2016. Cuarto trimestre. Regularizamos la prorrata y nuestra prorrata definitiva es de 60%. Por lo tanto, me puedo deducir un 10% más de lo que me deduje en el primer trimestre, 10% de 1.050 euros = 105 euros complementarios a deducir. Esto es lo que siempre hemos hecho y se debe de hacer con todo el IVA soportado, no solo con el de los bienes de inversión.

- Prorrata provisional 2016: 50% -> IVA deducido en la compra: 1.050* 0,5=525 euros.

- Prorrata definitiva 2016: 60% -> IVA deducible: 1.050*0,6= 630 euros; regularizamos el cuarto trimestre y deducimos la diferencia 630-525 = 105 euros.

Ahora tenemos que tener en cuenta las prorratas definitivas e los 4 años siguientes con respecto a esa prorrata definitiva del año de la compra. Imaginemos que las prorratas definitivas de los 4 años siguientes son de:

2º año, 2017: 65%

3º año, 2018: 75%

4º año, 2019: 66%

5º año, 2020: 48%

2017. Cuarto trimestre. Tenemos una prorrata definitiva de 65%. Por tanto vemos la diferencia entre la prorrata definitiva del año 2016 y año 2017.

- Prorrata definitiva 2016: 60%

- Prorrata definitiva 2017: 65%

- Diferencia: 5% -> No regularizamos

No debemos de hacer ninguna regularización porque no existe una diferencia con respecto al año 2016 de 10 puntos.

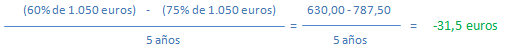

2018. Cuarto trimestre. Tenemos una prorrata definitiva de 75%. Vemos la diferencia entre la prorrata definitiva del año 2016 y año 2018.

- Prorrata definitiva 2016: 60%

- Prorrata definitiva 2018: 75%

- Diferencia: 15% -> Regularizamos

Debemos de hacer la regularización porque existe una diferencia con respecto al año 2016 de más de 10 punto:

Este importe nos lo podríamos deducir adicionalmente en el modelo 303 del cuarto trimestre de 2018.

2019. Cuarto trimestre. Tenemos una prorrata definitiva de 66%. No debemos de hacer ninguna regularización porque no existe una diferencia con respecto al año 2016 de 10 puntos.

- Prorrata definitiva 2016: 60%

- Prorrata definitiva 2019: 66%

- Diferencia: 6% < 10% -> No regularizamos

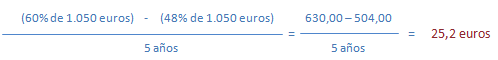

2020. Cuarto trimestre. Tenemos una prorrata definitiva de 48%. Debemos de hacer la regularización porque existe una diferencia con respecto al año 2016 de más de 10 puntos.

- Prorrata definitiva 2016: 60%

- Prorrata definitiva 2020: 48%

- Diferencia: 12% > 10% -> Regularizamos

Este importe lo tendríamos que restar del IVA soportado que corresponde a deducir en el modelo 303 del cuarto trimestre de 2020.

2021. Cuarto trimestre. No regularizamos nada porque ha pasado ya el periodo de regularización de los bienes de inversión. Solo se tendría que tener en cuenta en los casos de bienes de inversión de terrenos y edificaciones, en los que son 10 años en lugar de 5.

CASO 3. Liquidación sociedad (Art. 110 LIVA)

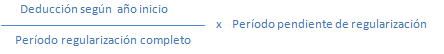

Cuando un autónomo cesa su actividad o una sociedad se liquida, hay que regularizar ese IVA que se soportó en la compra del bien de inversión. Para ello hay que realizar un ajuste en el modelo 303 del cuarto trimestre del ejercicio en el que se produce el cese/liquidación, proporcional al periodo de tiempo que queda sin transcurrir.

Esta circunstancia se debe dar durante 5 años naturales a partir del comienzo de la utilización del mismo. Cuando la utilización efectiva o entrada en funcionamiento de los bienes se inicie con posterioridad a su adquisición, el tiempo para efectuar la regularización se contará desde la utilización efectiva o entrada en funcionamiento y los cuatro siguientes.

En el caso de terrenos o edificaciones, las cuotas deducibles por su adquisición deberán regularizarse durante los 10 años naturales siguientes a la correspondiente adquisición.

Como hemos visto, los años naturales se prorratean a años completos, es decir, si el bien de inversión se compra y se pone en funcionamiento en junio y cesa la actividad en septiembre, se tiene en cuenta como el primer año natural.

Ejemplo 1:

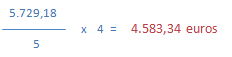

30.06.2016. Un autónomo compra un coche por base imponible de 27.281,81 euros y un IVA de 5.729,18 euros.

30.09.2016. Cesa su actividad dándose de baja en el modelo 037.

Cuarto trimestre. Como es considerado bien de inversión, tenemos que regularizar los 5 años, teniendo en cuenta que de junio a septiembre se prorratea a un año completo, por lo que habrá que regularizar la diferencia, 4 años.

Ejemplo 2:

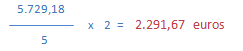

30.06.2016. Un autónomo compra un coche por base imponible de 27.281,81 euros y un IVA de 5.729,18 euros.

30.09.2018. Cesa su actividad dándose de baja en el modelo 037.

Como es considerado bien de inversión, tenemos que regularizar los 5 años (hasta 2020):

- De junio a diciembre de 2016: un año completo

- 2017: un año completo

- De enero a septiembre de 2018: un año completo

Por lo tanto han pasado 3 años de los 5 y nos quedaría por regularizar la diferencia, 2 años:

CASO 5. Cese actividad autónomo (Art. 9 y 12 LIVA)

En el caso de un autónomo que se da de baja de la actividad y los bienes de inversión que tenía afectos a la misma pasan a su patrimonio personal, la regularización del IVA de los bienes de inversión no se realiza como veníamos haciendo hasta ahora, es decir, como en el caso de liquidación de la sociedad. En cualquier caso, cuando un bien pasa del patrimonio empresarial al patrimonio personal, se considera autoconsumo de bienes y como tal, hay que devengar el IVA.

Ejemplo: cliente autónomo que adquiere en el 19/01/2018 un vehículo para la actividad, por importe de 17.500€, de los cuáles 14.462,81 es la BI y 3037,19 la cuota de IVA . Se deduce en el 1T del 2018 en el modelo 303 los 3037,19€ de IVA.

El 21/07/2020 cesa su actividad como autónomo.

El vehículo es un bien de inversión que ha estado menos de 5 años afecto a la actividad, porque al darse de baja ha pasado al patrimonio personal del autónomo. En este caso tendríamos que regularizar el IVA del bien de inversión pero, no siguiendo el cálculo del art. 110 de la Ley de IVA, sino imputando un autoconsumo de bienes.

¿Cómo sería el cálculo?

1º Para ello hay que tener en cuenta la amortización de los bienes de inversión, según el art. 79 Ley IVA:

Nº días del bien afecto a la actividad/nº de días naturales del ejercicio x % amortización anual x BI del bien

En nuestro caso:

- Vehículo ha estado afecto a la actividad 915 días (19/01/2018 al 21/07/2020)

- Nº días naturales del ejercicio 2020: 365 días

- Amortización anual vehículos: 4% trimestral = 16% anual

- BI del bien de inversión: 14.462,81€

Cálculo: 915/365 x 16% x 14.462,81€ = 5.800,97€. Este es el importe de la amortización.

2º Calcular la BI tras la amortización = BI incial - amortización = 14.462,81 - 5.800,97 = 9.560,18€ BI para regularizar el bien de inversión como autoconsumo.

3º Deberá liquidar en el modelo 303 del trimestre correspondiente (en nuestro caso 3T de 2020, que es cuando se da de baja a la actividad) el importe del IVA correspondiente al autoconsumo = 9.560,18 x 21% = 2.007,64€ que irá en las casilla de IVA devengado al 21% del modelo 303.

CASO 6. Si se vende antes de 5 años desde su compra

Podemos encontrarnos con dos casos:

- Si se vende con IVA:

Si el bien de inversión se vende con IVA no hay problema, porque se garantizaría la neutralidad del impuesto. Así, en este caso, no tendríamos que hacer regularización alguna.

- Si se vende sin IVA:

Si se vende sin IVA debemos hacer el ajuste que comentábamos en el punto 2. Cese de actividad autónomo/liquidación sociedad.

CASO 7. Pérdida o inutilización definitiva del bien de inversión

Si se produce la pérdida o inutilización definitiva del bien de inversión, por causas ajenas al sujeto pasivo debidamente justificadas, no existe obligación de regularizar las deducciones practicadas por dicho bien.

Ayudapedia es un servicio de búsqueda gratuito para Pymes, Autónomos y Despachos profesionales, desarrollado por Ayuda-T Despachos sin ánimo de lucro, para compartir información Laboral, Fiscal y Contable respecto a la legislación Española.